บริษัท บี.อี. แอคเคาน์ติ้ง เซอร์วิสเซส จำกัด 0918303543

สำนักงานบัญชี รับทำบัญชี ตรวจสอบบัญชี วางระบบบัญชี กรุงเทพ นนทบุรี โดย CPA : 091-830-3543|@beeaccountant

เงินทดรองจ่าย ชิปปิ้ง กิจการนำเข้าส่งออก - โปรแกรม Express

เงินทดรองจ่าย ชิปปิ้ง กิจการนำเข้าส่งออก - โปรแกรม Express

เงินทดรองจ่าย ชิปปิ้ง กิจการนำเข้าส่งออก – โปรแกรม Express

เงินทดรองจ่าย ชิปปิ้ง กิจการนำเข้าส่งออก – โปรแกรม Express

ตัวแทนออกของหรือที่เรียกว่า ชิปปิ้ง ดำเนินธุรกิจเป็นตัวแทนของผู้นำเข้าและผู้ส่งออก ในการดำเนินพิธีการศุลกากรแทนเจ้าของสินค้า โดยจัดทำใบขนสินค้า ยื่นใบขนสินค้า ตรวจปล่อยสินค้า และส่งมอบสินค้าที่นำเข้าจากต่างประเทศให้แก่ผู้นำเข้า หรือส่งออกสินค้าให้แก่ผู้ส่งออก ซึ่งตัวแทนออก ของจะได้รับผลตอบแทนจากการดำเนินงานในลักษณะเป็นบำเหน็จหรือค่าจ้างจากเจ้าของสินค้าหรือ ตัวแทนของเจ้าของสินค้า

ทางกรมสรรพากรได้อธิบายลักษณะการให้บริการไว้ดังนี้ เลขที่หนังสือ: กค 0811/ก.598

การประกอบธุรกิจตัวแทนออกของ (ชิปปิ้ง) เข้าลักษณะเป็นการให้บริการในฐานะเป็น ตัวแทนกระทำพิธีการศุลกากรแทนเจ้าของสินค้า

กรณีเจ้าของสินค้าได้จ่ายเงินล่วงหน้า (เงิน Advance เงินทดรองจ่าย ) ให้แก่ตัวแทนออกของเพื่อดำเนินการกระทำพิธีการศุลกากร เจ้าของสินค้าไม่มีหน้าที่ต้องหัก ภาษีเงินได้ ณ ที่จ่าย ในขณะที่จ่ายเงินจำนวนเงินดังกล่าว และ

เมื่อตัวแทนออกของจ่ายค่าใช้จ่ายในการ ออกของในนามของเจ้าของสินค้าให้แก่ส่วนราชการ หรือองค์การของรัฐบาล ซึ่งไม่มีหน้าที่เสีย ภาษีเงินได้นิติบุคคล ตัวแทนออกของไม่มีหน้าที่ต้องหักภาษีเงินได้ ณ ที่จ่าย และ

เมื่อเจ้าของสินค้าจ่าย เงินค่าใช้จ่ายในการออกของคืนให้แก่ตัวแทนออกของ ตามใบเสร็จรับเงินของส่วนราชการหรือองค์การ ของรัฐบาลนั้น เจ้าของสินค้าก็ไม่มีหน้าที่ต้องหักภาษีเงินได้ ณ ที่จ่าย

เงินทดรองจ่ายชิปปิ้ง - วิธีการที่ตัวแทนออกของเบิกงินจากเจ้าของสินค้า

วิธีการที่ตัวแทนออกของ (ชิปปิ้ง) เบิกเงินจากเจ้าของสินค้า

การเบิกเงินค่าใช้จ่ายล่วงหน้าจากเจ้าของสินค้า หรือที่เรียกว่า “เงินค่า Advance” ซึ่งตัวแทนออกของจะเบิกเงินล่วงหน้าที่เป็นค่าใช้จ่ายในการออกของ โดยตัวแทนออกของ อาจจะออกใบรับเงินให้แก่ลูกค้า และเมื่อดำเนินงานเสร็จแล้วจะนำค่าใช้จ่ายจริงมาเบิกเพื่อปิดบัญชี “เงินค่า Advance” ซึงอาจรวบรวมจากการทำงานหลาย ๆ ครั้งเพื่อเบิกปิดบัญชีเงินค่า Advance ใน ครั้งเดียว หรือแยกออกเป็นแต่ละครั้งก็ได้

ตัวแทนออกของได้มีการสำรองจ่ายค่าใช้จ่ายต่าง ๆ แทนให้กับเจ้าของสินค้าไปก่อน ภายหลังงานเสร็จ ตัวแทนออกของจะเบิกเงินที่สำรองจ่ายไปพร้อมทั้งค่าบริการในการดำเนินงานจาก เจ้าของสินค้า ซึ่งอาจเรียกเก็บเงินโดยการรวบรวมงานหลายครั้งหรือเรียกเก็บเงินแต่ละครั้งก็ได้

ตัวแทนออกของอาจเบิกค่าใช้จ่ายล่วงหน้าจากเจ้าของสินค้า และมีการสำรองจ่าย ค่าใช้จ่ายต่าง ๆ ด้วยก็ได้

เรียนรู้บัญชี ภาษี พื้นฐานสำหรับเจ้าของกิจการ ซื้อมาขายไปและบริการ

เงินทดรองจ่าย ลักษณะของค่าใช้จ่ายที่ตัวแทนออกของเรียกเก็บจากเจ้าของสินค้า

เงินทดรองจ่าย ลักษณะของค่าใช้จ่ายที่ตัวแทนออกของเรียกเก็บจากเจ้าของสินค้า

ค่าใช้จ่ายที่มีใบเสร็จรับเงิน ซึ่งระบุชื่อของเจ้าของสินค้าหรือตัวแทนของเจ้าของ สินค้าในใบเสร็จรับเงิน หมายถึง ค่าใช้จ่ายที่ได้มีการจ่ายโดยเจ้าของสินค้าหรือตัวแทนของเจ้าของสินค้า ซึ่งตัวแทนออกของทำหน้าที่เป็นตัวแทนในการจ่ายเงินแทนเจ้าของสินค้าหรือตัวแทนของเจ้าของสินค้า ผู้รับเงินจึงออกใบเสร็จรับเงินในนามของเจ้าของสินค้า หรือตัวแทนของเจ้าของสินค้าและตัวแทน ออกของจะส่งมอบใบเสร็จรับเงินดังกล่าวให้แก่เจ้าของสินค้าหรือตัวแทนของเจ้าของสินค้า

ค่าใช้จ่าย เหล่านี้ได้แก่ ค่าภาระ (Port Handling Charge) ค่าเช่าพื้นที่ ค่าใช้อุปกรณ์ หรือเครื่องมือต่าง ๆ ซึ่งจ่ายให้แก่ท่าเรือ คลังสินค้า และผู้ประกอบการท่าเอกชนต่าง ๆ ค่าภาษี ค่าธรรมเนียมต่าง ๆ ของ กรมศุลกากร หรือค่าธรรมเนียมของราชการและรัฐวิสาหกิจ ค่าขนส่งสินค้า ค่าภาระท่าเรือ เป็นต้น

ค่าใช้จ่ายที่ไม่มีใบเสร็จรับเงินและค่าใช้จ่ายตามประเพณี เป็นค่าใช้จ่ายซึ่งได้รับ การยินยอมโดยสมัครใจของเจ้าของสินค้าหรือตัวแทนของเจ้าของสินค้าหรือผู้ว่าจ้างว่า เป็นค่าใช้จ่ายที่มี จริง และเจ้าของสินค้ามีความประสงค์ที่จะจ่าย

ค่าบริการของตัวแทนออกของซึ่งเป็นค่าบำเหน็จ หรือค่าจ้างที่เจ้าของสินค้าจ่ายให้ แก่ตัวแทนออกของเมื่อทำงานเสร็จ ในทางปฏิบัติ ตัวแทนออกของอาจออกใบแจ้งหนี้เฉพาะค่าบริการหรือ อาจรวมค่าบริการในใบแจ้งหนี้ในการเรียกเก็บค่าใช้จ่ายในการออกของที่ดำเนินการแทนเจ้าของสินค้า

เงินทดรองจ่าย การหักภาษี ณ ที่จ่ายค่าใช้จ่ายที่จ่ายแทน

กรณีตัวแทนออกของได้จ่ายค่าใช้จ่ายในการดำเนินพิธีการออกของในนามเจ้าของสินค้าให้ แก่ผู้ประกอบการอื่น

ตัวแทนออกของมีหน้าที่ต้องหักภาษีเงินได้ ณ ที่จ่าย ในอัตราร้อยละ 3.0 ตามข้อ 12/1 ของคำสั่งกรมสรรพากร ที่ ท.ป.4/2528 เรื่อง สั่งให้ผู้จ่ายเงินได้พึงประเมินตามมาตรา 40 แห่งประมวลรัษฎากร มีหน้าที่หักภาษีเงินได้ ณ ที่จ่าย ลงวันที่ 26 กันยายน พ.ศ. 2528 ซึ่งแก้ไข เพิ่มเติมโดยคำสั่งกรมสรรพากร ที่ ท.ป.104/2544 ฯ ลงวันที่ 15 กันยายน พ.ศ. 2544

ซึ่งเจ้าของ สินค้ามีหน้าที่ต้องออกหนังสือรับรองการหักภาษี ณ ที่จ่าย ให้แก่ผู้ประกอบการ และยื่นรายการภาษีเงินได้ หัก ณ ที่จ่าย ตามแบบ ภ.ง.ด.53 อย่างไรก็ดี

ตัวแทนออกของจะออกหนังสือรับรองการหักภาษี ณ ที่จ่าย ให้แก่ผู้ประกอบการแทนเจ้าของสินค้าก็ได้ โดยใช้แบบพิมพ์หนังสือรับรองการหักภาษี ณ ที่จ่าย ของตัวแทนออกของ แต่ต้องระบุชื่อ ที่อยู่ เลขประจำตัวผู้เสียภาษีอากรของเจ้าของสินค้าด้วย และ

ตัวแทนออกของจะต้องยื่นรายการภาษีเงินได้หัก ณ ที่จ่าย ตามแบบ ภ.ง.ด.53 เป็นรายฉบับแต่ละราย เจ้าของสินค้า โดยตัวแทนออกของจะต้องระบุชื่อ ที่อยู่ เลขประจำตัวผู้เสียภาษีอากรของเจ้าของสินค้า ในช่อง “ผู้มีหน้าที่หักภาษี ณ ที่จ่าย” และระบุชื่อตัวแทนออกของในช่อง “ผู้จ่ายเงิน”

ซึ่งกรมสรรพากร จะออกใบเสร็จรับเงินในนามของเจ้าของสินค้า และตัวแทนออกของต้องส่งสำเนาแบบ ภ.ง.ด.53 พร้อมทั้งใบเสร็จรับเงินให้แก่เจ้าของสินค้าด้วย ต่อมาเมื่อเจ้าของสินค้าจ่ายเงินค่าใช้จ่ายในการดำเนิน พิธีการออกของจำนวนดังกล่าวคืนให้แก่ตัวแทนออกของ เจ้าของสินค้าไม่มีหน้าที่ต้องหักภาษีเงินได้ ณ ที่จ่าย

เงินทดรองจ่าย การประยุกต์การใช้งานโปรแกรม Express

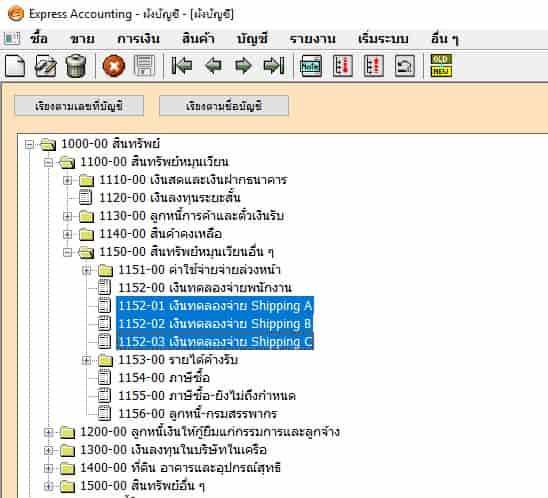

เพื่อให้สะดวกและง่ายในการดูรายละเอียดยอดเงินที่จ่าย Shipping กิจการสามารถแยกผังบัญชีรายตัว Shipping แต่ละรายได้ดังนี้

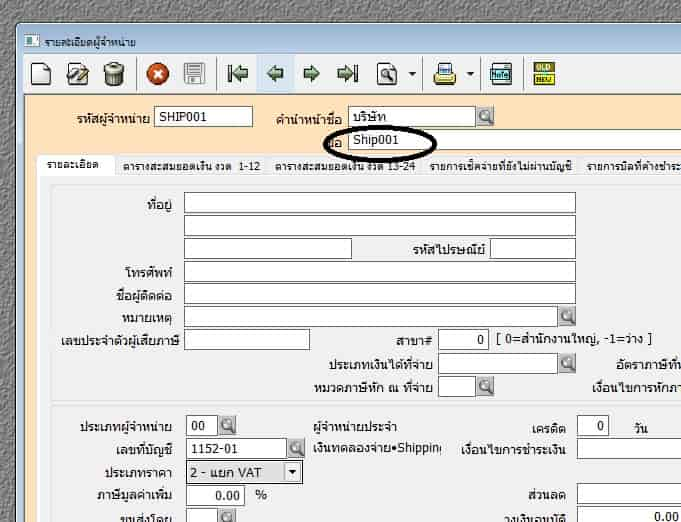

กำหนดรายละเอียดชิ้ปปิ้งแยกตามแต่ละบริษัท พร้อมผูกผังบัญชี และการกำหนดค่าใช้จ่ายที่เกี่ยวข้องกับค่าอากรขาเข้า และค่าใช้จ่ายในการนำเข้า และค่าใช้จ่ายในการส่งออก

1. กำหนดรายละเอียดชิปปิ้งแยกตามแต่ละบริษัทและทำการผูกผังบัญชี ให้ทำการบันทึกบัญชีเชื่อมโยงกับบัญชเจ้าหนี้

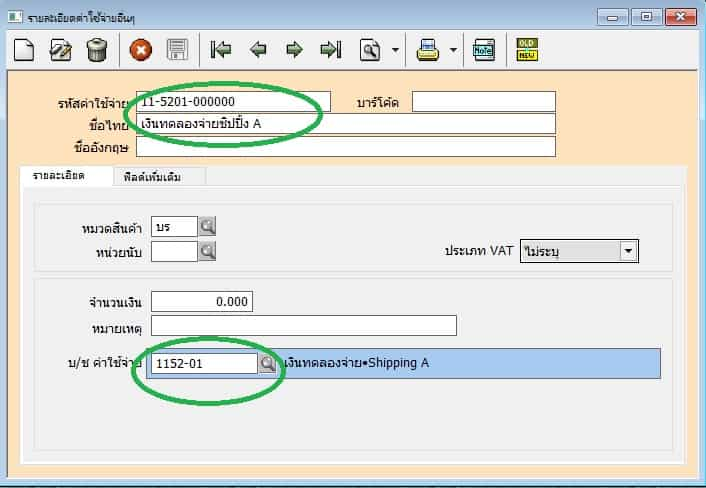

2. กำหนดค่าใช้จ่ายในนำเข้า / ค่าอากรขาเข้า / ภาษีมูลค่า และทำการผูกผังบัญชี ให้ทำการบันทึกบัญชีค่าใช้จ่ายต่างๆ / ภาษี หักกับยอดเงินทดรองจ่าย

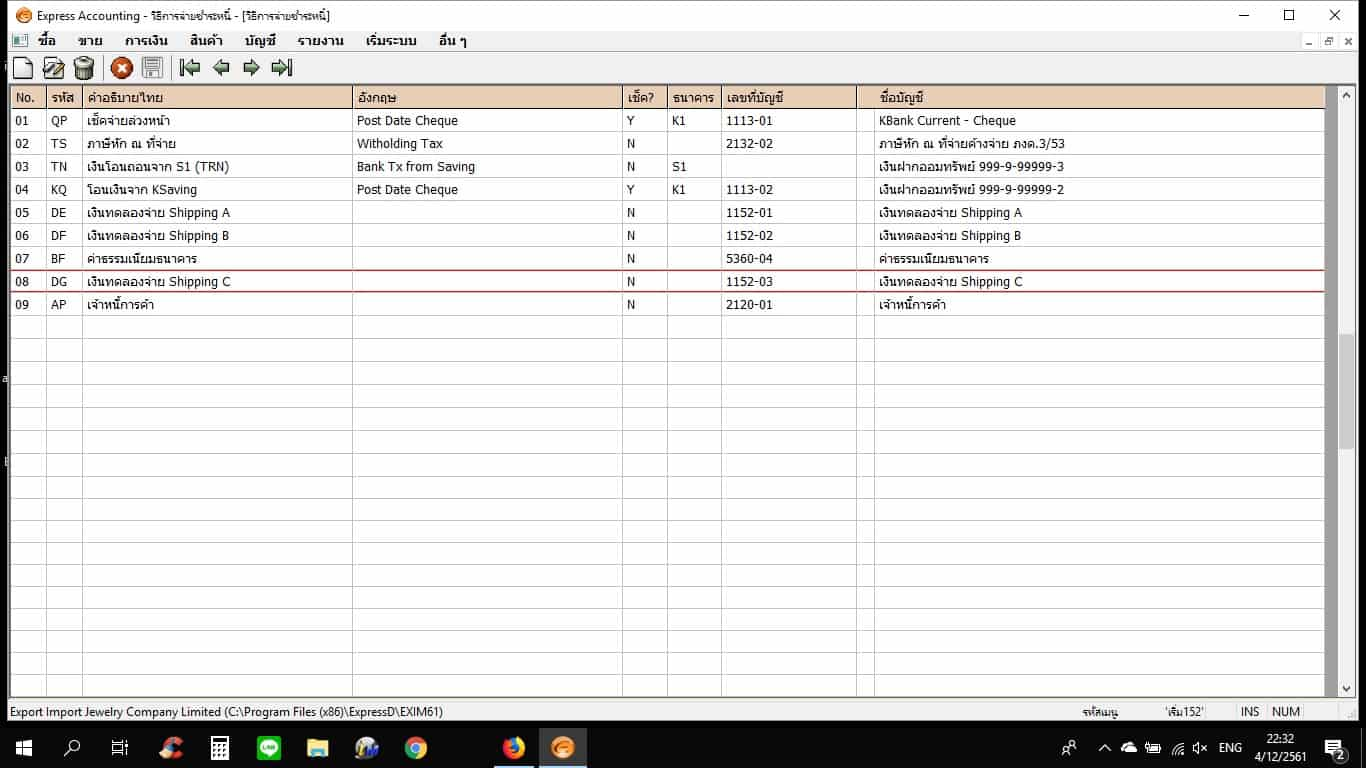

การกำหนดการวิธีการจ่ายโดยตัดกับ เงินทดรองจ่าย แยกตาม ชิปปิ้ง โปรแกรม Express เข้าที่เมนู เริ่มระบบ /1/5/2 เมนูการจ่ายชำระ

การกำหนดค่าการจ่ายชำระจากเงินทดรองจ่าย พร้อม ผูกผังบัญชีให้มีการตัดจ่ายให้ถูกต้องแยกตาม Shipping

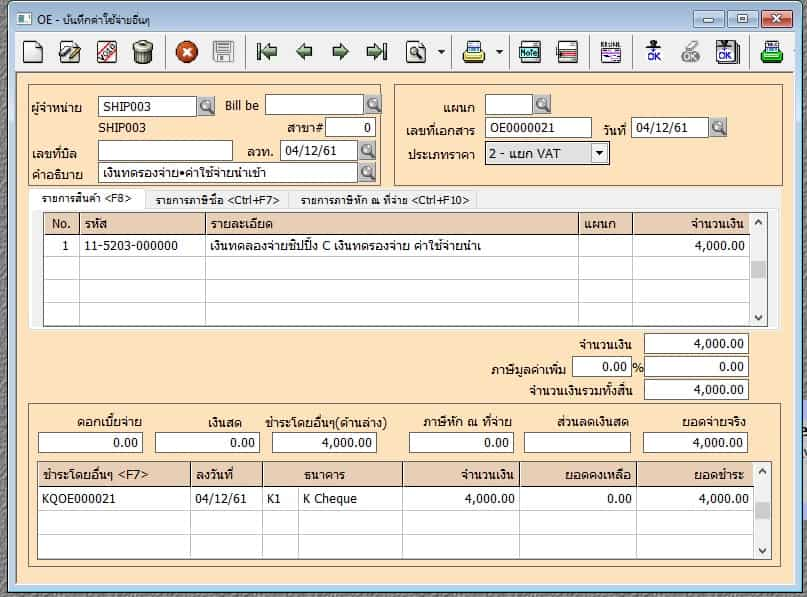

จ่าย เงินทดรองจ่าย เมนูซื้อ / 5 บันทึกค่าใช้จ่ายอื่นเพื่อเบิก เงินทดรองจ่าย ชิปปิ้ง

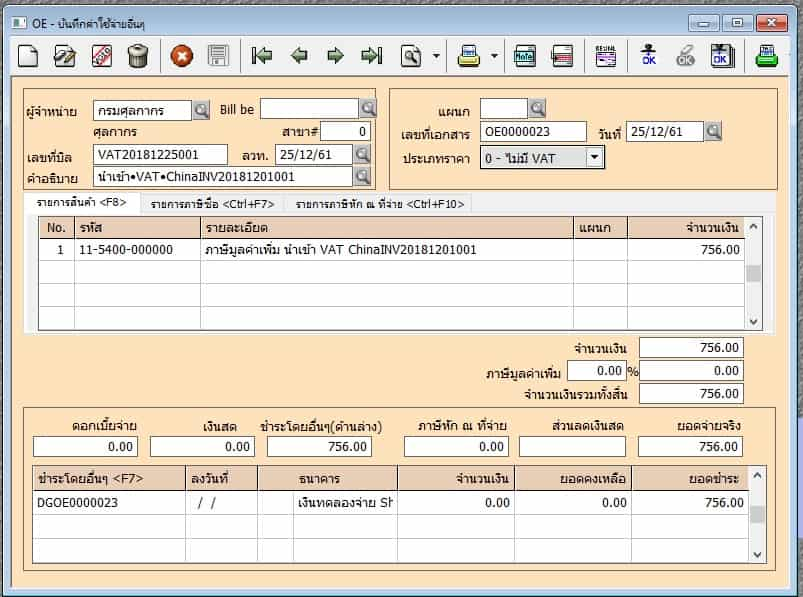

- จ่ายภาษีมูลค่าเพิ่ม จากการผูกผังบัญชี ค่าใชจ่ายอื่น และ วิธีการจ่ายจากเงินทดรองจ่ายดังนี้

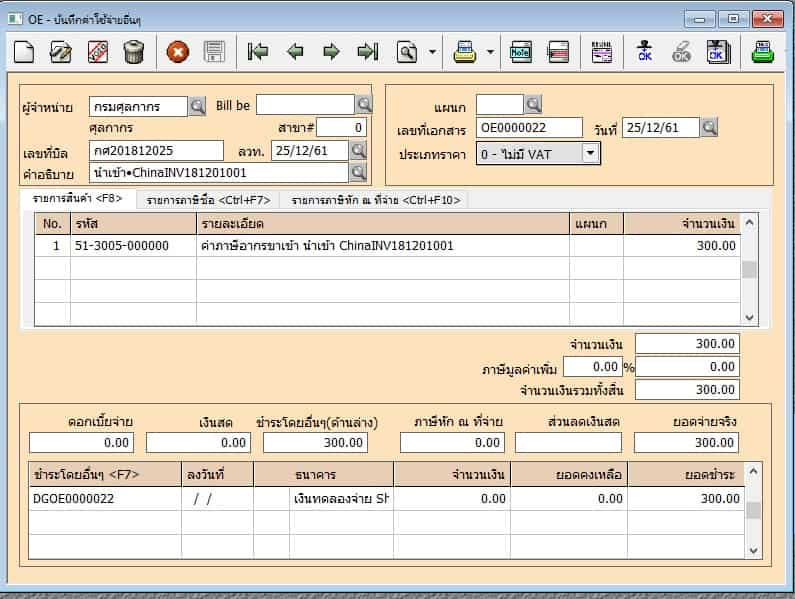

- จ่ายค่าภาษีกรมศุลกากร จากการผูกผังบัญชี ค่าใชจ่ายอื่น และ วิธีการจ่ายจากเงินทดรองจ่ายดังนี้

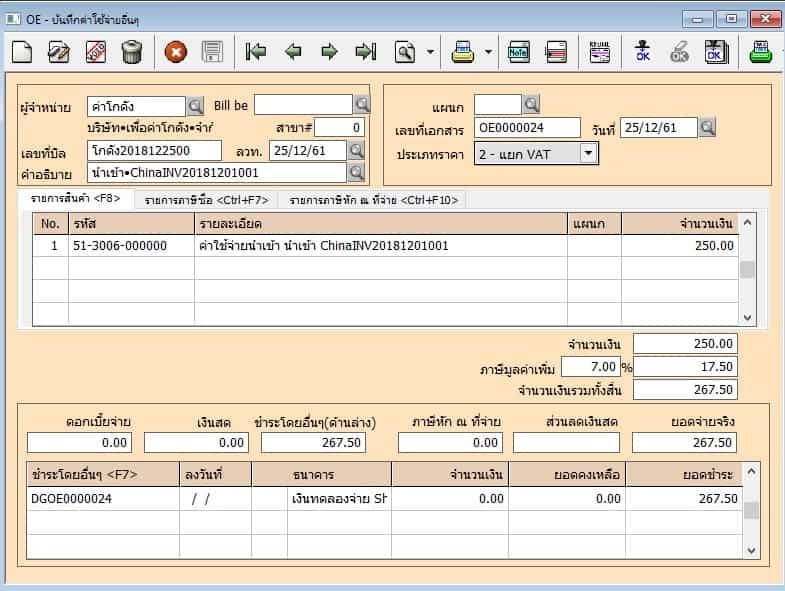

- จ่ายโกดัง จากการผูกผังบัญชี ค่าใชจ่ายอื่น และ วิธีการจ่ายจากเงินทดรองจ่ายดังนี้

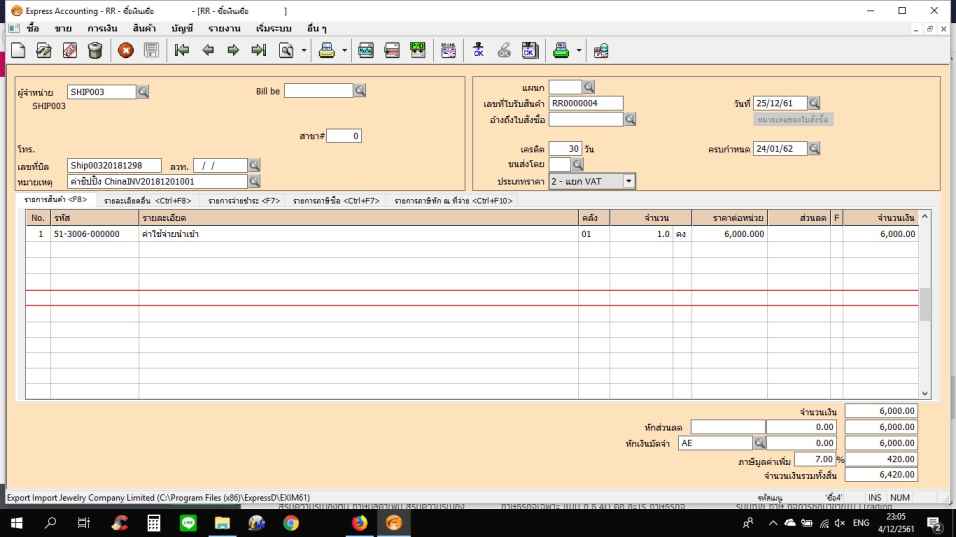

บันทึกบัญชี Shipping ตั้งเบิกค่าใช้จ่ายของทางชิปปิ้งเอง – มี Credit term / เมนู ซื้อ /4 ซื้อเงินเชื่อในประเทศ

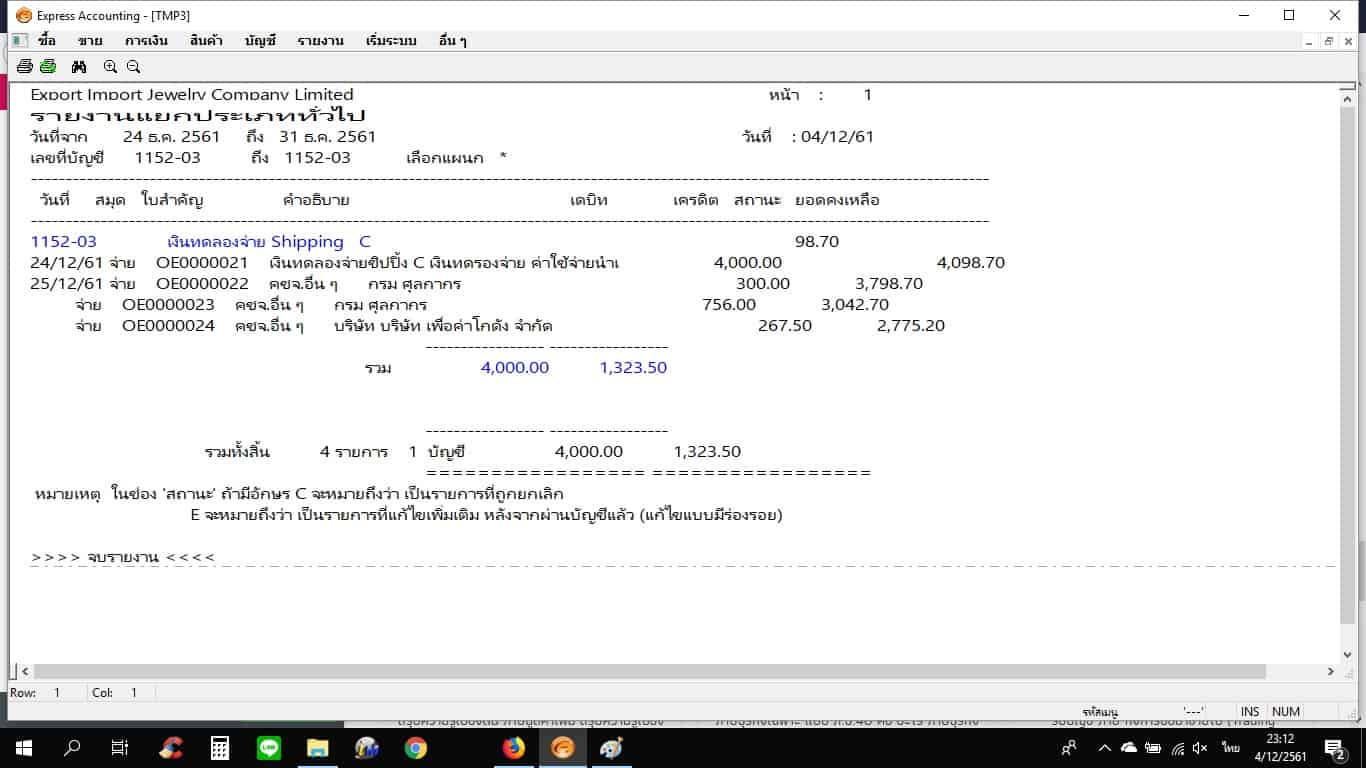

รายงานบัญชีแยกประเภท เงินทดรองจ่ายชิปปิ้ง ขาดเกิน โปรแกรม Express เมนู รายงาน 5/4/1 ปกติ

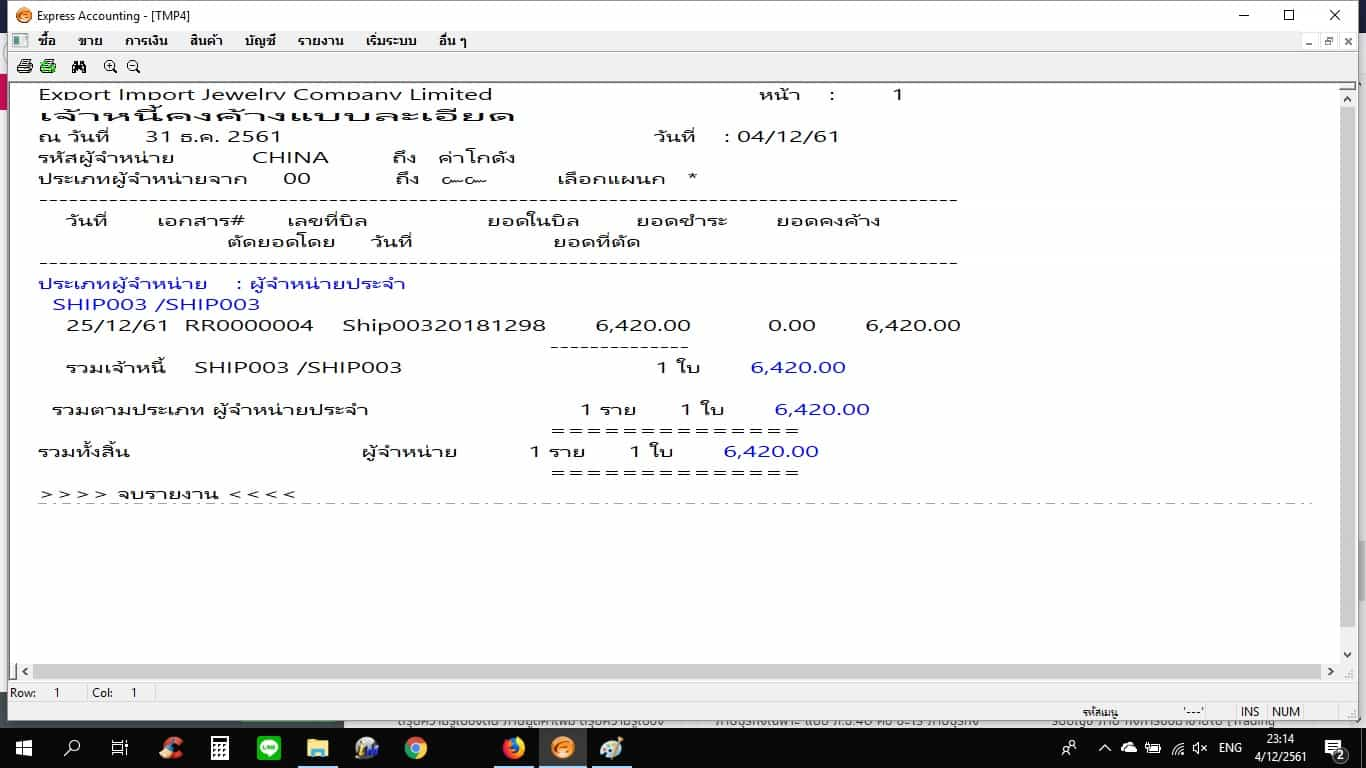

รายงานบัญชีแยกประเภท เจ้าหนี้ชิปปิ้ง – ค่าบริการนำเข้าส่งออก โปรแกรม Express เมนู รายงาน 2/A/2

Inbox: 1 มิ.ย. 2018 เวลา 17:12 น.

คุณ อินทิรา จานหลง

สวัสดีค่ะ อาจารย์ รบกวนสอบถามเกี่ยวกับภาษีนำเข้าสินค้าค่ะ คือทางบริษัทนำใบเสร็จรับเงินของกรมศุลกากรไปเป็นใบกำกับภาษีในการยื่นภาษีซื้อ แต่ในรายงานต้องใส่ยอดอย่างไรคะ เพราะใบเสร็จของกรมศุล จะปัดเศษทศนิยม

ทำให้ไม่ตรงกับฐานภาษีที่คำนวณจากใบขนค่ะ

เช่น ในใบขน ฐานภาษี 15,250 คิดเป็นภาษี1,067.50 บาท แต่ในใบเสร็จกรมศุลฯลงค่าภาษีมูลค่าเพิ่ม 1,068 บาท จะต้องทำรายงานยื่นสรรพากรด้วยยอดไหนคะ

สุเทพ พงษ์พิทักษ์

วิสัชนา:

ตามข้อ 8 (1) – (5) ของประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีมูลค่าเพิ่ม (ฉบับที่22) เรื่อง กำหนดแบบ หลักเกณฑ์ วิธีการ และเงื่อนไข เกี่ยวกับการจัดทำรายงาน การลงรายการในรายงาน การเก็บใบกำกับภาษีและเอกสารหลักฐานอื่นที่ใช้ประกอบการลงรายงานภาษีซื้อตามมาตรา 87 และมาตรา 87/3 วรรคสอง แห่งประมวลรัษฎากร ลงวันที่ 29 เมษายน พ.ศ. 2542 ได้กำหนดหลักเกณฑ์การบันทึกรายการในรายงานภาษีซื้อดังนี้

“ข้อ 8 การลงรายการในรายงานภาษีซื้อตามมาตรา 87(2) แห่งประมวลรัษฎากร ให้ดำเนินการดังนี้

(1) ให้ผู้ประกอบการจดทะเบียนจัดเก็บใบกำกับภาษีตามมาตรา 86/4 หรือใบกำกับภาษีตามมาตรา 86/5 แห่งประมวลรัษฎากร เฉพาะที่มีลักษณะเป็นใบกำกับภาษีแบบเต็มรูป ใบเสร็จรับเงินของกรมสรรพากร ใบเสร็จรับเงินของกรมศุลกากร ใบเสร็จรับเงินของกรมสรรพสามิต และเอกสารหลักฐานอื่นประกอบการลงรายงานภาษีซื้อ แยกต่างหากจากเอกสารหลักฐานอื่น โดยให้ถือปฏิบัติดังต่อไปนี้

(ก) แยกเป็นรายเดือนภาษีที่ลงรายการในรายงานภาษีซื้อ

(ข) เรียงตามลำดับใบกำกับภาษีที่ได้รับ

(ค) ให้เลขที่กำกับใบสำคัญดังกล่าวเรียงขึ้นใหม่ทางด้านบนขวาของใบสำคัญนั้น ๆ

(2) ให้ลงรายการตามมูลค่าสินค้าหรือบริการและจำนวนภาษีมูลค่าเพิ่มซึ่งเกิดจากใบกำกับภาษีตามมาตรา 86/4 หรือใบกำกับภาษีตามมาตรา 86/5 แห่งประมวลรัษฎากร เฉพาะที่มีลักษณะเป็นใบกำกับภาษีแบบเต็มรูป เป็นรายใบกำกับภาษี โดยให้ลงรายการเรียงตามลำดับใบกำกับภาษีที่ได้รับโดยไม่คำนึงว่าใบกำกับภาษีนั้นจะลงวันเดือนปีใด แต่การลงรายการในช่องวันเดือนปีของใบกำกับภาษี ให้ลงวันเดือนปีตามที่ระบุไว้ในใบกำกับภาษี และให้ลงรายการภายในสามวันทำการนับแต่วันที่ได้รับใบกำกับภาษี เว้นแต่ ภาษีซื้อที่มิได้นำไปหักในการคำนวณภาษีในเดือนภาษีเพราะมีเหตุจำเป็น ซึ่งผู้ประกอบการจดทะเบียนยังคงมีสิทธินำไปหักในการคำนวณภาษีในเดือนภาษีหลังจากนั้นได้ตามหลักเกณฑ์ วิธีการ และเงื่อนไข ตามมาตรา 82/3 วรรคสี่ แห่งประมวลรัษฎากร ให้ลงรายการในเดือนภาษีที่นำไปถือเป็นภาษีซื้อได้ ซึ่งผู้ประกอบการจดทะเบียนจะลงรายการวันหนึ่งวันใดในเดือนภาษีนั้นก็ได้ โดยต้องจัดเรียงเอกสารรวมกับใบกำกับภาษีของเดือนภาษีที่ถือเป็นภาษีซื้อ

(3) กรณีผู้ประกอบการจดทะเบียนได้เสียภาษีมูลค่าเพิ่มเมื่อนำเข้าสินค้า และได้รับใบเสร็จรับเงินจากกรมศุลกากร ให้ลงรายการตามมูลค่าสินค้าและจำนวนภาษีมูลค่าเพิ่มตามหลักฐานใบเสร็จรับเงินของกรมศุลกากร และให้ลงรายการโดยปฏิบัติตามหลักเกณฑ์ วิธีการ และเงื่อนไขตาม (2)

(4) กรณีผู้ประกอบการจดทะเบียนจ่ายเงินค่าซื้อสินค้าหรือค่าบริการให้แก่ผู้ประกอบการที่อยู่นอกราชอาณาจักร โดยผู้ประกอบการจดทะเบียนดังกล่าวมีหน้าที่นำส่งเงินภาษีมูลค่าเพิ่มที่ผู้ประกอบการที่อยู่นอกราชอาณาจักรมีหน้าที่เสียภาษีตามมาตรา 83/6แห่งประมวลรัษฎากร ให้ลงรายการตามมูลค่าสินค้าหรือบริการและจำนวนภาษีมูลค่าเพิ่มตามหลักฐานใบเสร็จรับเงินของกรมสรรพากร และให้ลงรายการโดยปฏิบัติตามหลักเกณฑ์ วิธีการ และเงื่อนไขตาม (2)

(5) ให้ลงรายการตามใบกำกับภาษีตาม (2) และใบเสร็จรับเงินตาม (3) หรือ (4) เฉพาะรายการภาษีซื้อที่มีสิทธินำไปหักในการคำนวณภาษีมูลค่าเพิ่มตามมาตรา 82/3 แห่งประมวลรัษฎากร เท่านั้น…”

กรณีในใบขน ฐานภาษี 15,250 คิดเป็นภาษี1,067.50 บาท แต่ในใบเสร็จกรมศุลฯลงค่าภาษีมูลค่าเพิ่ม 1,068 บาท ตามข้อ 8 (3) ดังกล่าว บริษัทฯ ต้องทำรายงานยื่นสรรพากรด้วยยอด 1,068 บาท ครับ

Related Articles | บทความที่คุณอาจสนใจ

หัก ณ ที่จ่าย 8 อย่าง SME บริษัท / ห้างหุ้นส่วน ต้องรู้!!

กรมพัฒนาธุรกิจการค้า, กรมสรรพากร, ค่าใช้จ่ายทางภาษี, บัญชี ภาษี กิจการนำเข้าส่งออก, บัญชี ภาษี กิจการร้านทอง 2565, บัญชี ภาษี คลินิกความงาม, ภาษีพื้นฐาน, รับทำบัญชี, รับสอนทำบัญชี ภาษี ธุรกิจพื้นฐาน เอกสารส่งสำนักงานบัญชี, โปรแกรม Express (เอ็กซ์เพรส)

ค่าเช่ารถยนต์ : ภาษีมูลค่าเพิ่ม VS ภาษีเงินได้นิติบุคคล

กรมพัฒนาธุรกิจการค้า, กรมสรรพากร, ค่าใช้จ่ายทางภาษี, บัญชี ภาษี กิจการนำเข้าส่งออก, บัญชี ภาษี กิจการร้านทอง 2565, บัญชี ภาษี คลินิกความงาม, ภาษีพื้นฐาน, รับทำบัญชี, รับสอนทำบัญชี ภาษี ธุรกิจพื้นฐาน เอกสารส่งสำนักงานบัญชี, โปรแกรม Express (เอ็กซ์เพรส)บทความ

การค้นหาที่เกี่ยวข้องกับ บัญชี ภาษี ค่าส่งเสริมการขาย บันทึกบัญชีค่า ส่งเสริมการขาย ค่าใช้จ่ายส่งเสริมการขาย ภาษีมูลค่าเพิ่ม ข้อหารือ ส่งเสริมการขาย การบันทึกรายได้ส่งเสริมการขาย ค่าใช้จ่ายส่งเสริมการขาย คือ ค่าส่งเสริมการขาย หักค่าใช้จ่าย ค่าส่งเสริมการขายเป็นเงินได้ประเภทใด แบบฟอร์ม ส่วนลดการค้า