บริษัท บี.อี. แอคเคาน์ติ้ง เซอร์วิสเซส จำกัด 0918303543

สำนักงานบัญชี รับทำบัญชี ตรวจสอบบัญชี วางระบบบัญชี กรุงเทพ นนทบุรี โดย CPA : 091-830-3543|@beeaccountant

การวางแผนการส่งเสริมการขาย - แจกทอง / รถยนต์

การวางแผนการส่งเสริมการขาย - แจกทอง / รถยนต์

การวางแผนการส่งเสริมการขาย – แจกทอง / รถยนต์

การวางแผนการส่งเสริมการขาย – แจกทอง / รถยนต์

คำถาม จากเพจ ท่านอาจารย์ สุเทพ พงษ์พิทักษ์

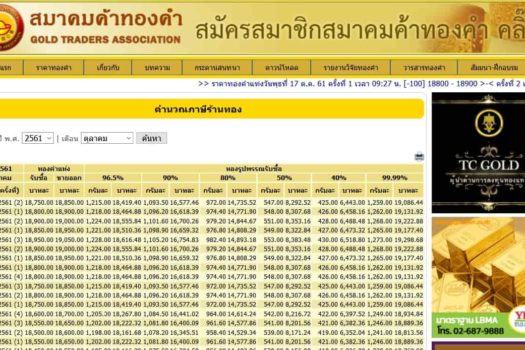

1. บริษัทฯ ได้จัดส่งเสริมการขาย โดยการแจกทองให้ลูกค้าที่ทำเป้าขายได้ตามกำหนด (โดยมีการจัดทำเอกสารเป็นโครงการส่งเสริมการขาย กำหนดเวลา เป้าหมายและการอนุมัติจากกรรมการผู็จัดการ) ทั้งนี้ บริษัทฯ ได้หักภาษี ณ ที่จ่าย แก่ลูกค้าไว้ รวมทั้งยื่นเสียภาษีขายแล้ว แต่ไม่ได้ออกใบกำกับภาษีเรียกเก็บภาษีขายจากลูกค้า อยากทราบว่าภาษีขายที่ บริษัทฯ จ่ายไปแทนลูกค้านี้สามารถนำไปเป็นรายจ่ายทางภาษีได้หรือไม่ครับ

2. บริษัทฯ ต้องการทำการส่งเสริมการโดยแจกรถยนต์นั่งแก่ลูกค้าที่ทำเป้าขายได้ อยากให้ช่วยแนะนำว่าควรทำ การวางแผนการส่งเสริมการขาย อย่างไร จึงจะถูกต้องตามกฏหมายภาษีอากร ทั้ง หัก ณ ที่จ่าย, VAT และสามารถนำมาเป็นค่าใช้จ่ายได้ทั้งมูลค่ารถ ภาษีซื้อรถ และภาษีขายที่ออกแทนลูกค้า

1. กรณีบริษัทฯ จัดกิจกรรมส่งเสริมการขาย โดยการแจกทองให้ลูกค้าที่ทำเป้าขายได้ตามกำหนด ทั้งนี้ บริษัทฯ ได้หักภาษี ณ ที่จ่าย แก่ลูกค้าไว้ รวมทั้งยื่นเสียภาษีขายแล้ว แต่ไม่ได้ออกใบกำกับภาษีเรียกเก็บภาษีขายจากลูกค้า

สำหรับภาษีขายที่ บริษัทฯ จ่ายไปแทนลูกค้านี้ในทางปฏิบัติ กรมสรรพากรตีความว่า เป็นรายจ่ายต้องห้ามตามมาตรา 65 ตรี (6 ทวิ) แห่งประมวลรัษฎากร โดยถือเป็น “ภาษ๊มูลค่าเพิ่มที่พึงต้องชำระ” บริษัทฯ จึงไม่สามารถนำไปถือเป็นรายจ่ายในการคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคลได้

2. กรณีบริษัทฯ จะทำการส่งเสริมการ โดยแจกรถยนต์นั่งแก่ลูกค้าที่ทำเป้าขายได้

….2.1 กรณีภาษีมูลค่าเพิ่ม

…….. (1) สำหรับภาษีซื้อจากการซื้อรถุยนต์มาเพื่อแจกในการจัดการส่งเสริมการขาย ไม่ว่าจะเป็นรถยนต์ประเภทใด บริษัทฯ สามารถนำมาถือเป็นภาษีซื้อหักออกจากภาษีขายในการคำนวณภาษีมูลค่าเพิ่ม ได้ ไม่เข้าลักษณะเป็นภาษีซื้อต้องห้ามตามมาตรา 82/5 แห่งประมวลรัษฎากร แต่ทางที่ดี ควรเลือกเป็นรถกระบะบรรทุก (กระบะตอนเดียว ไม่ว่าจะมี Cab หรือไม่ก็ตาม) ซึ่งไม่ถือเป็นรถยนต์นั่งตามกฎหมายว่าด้วยพิกัดอัตราภาษีสรรพสามิต

…….. (2) สำหรับภาษีขาย เนื่องจากการแจกรถยนต์ ซึ่งถือเป็นการขายสินค้าตามมาตรา 77/1 (8) และ (9) แห่งประมวลรัษฎากร เข้าลักษณะเป็นการขายที่อยู่ในข่ายที่ต้องเสียภาษีมูลค่าเพิ่มตามมาตรา 77/2 (1) แห่งประมวลรัษฎากร นั้น

ขอแนะนำให้บริษัทฯ ตกลงเรียกเก็บจากลูลค่าที่ได้รับรางวัลจากการส่งเสริมการขาย และยิ่งหากเป็นรถบรรทุกกระบะตอนเดียว ลูกค้าที่จ่ายภาษีมุลค่าเพิ่ม สามารถนำไปใช้เป็นภาษีซื้อในการคำนวณภาษีมูลค่าเพิ่มได้ โดยให้บริษัทฯ ออกใบกำกับภาษีแบบเต็มรูปให้แก่ลูกค้า (ฟรีค่ารถบรรทุก แต่เรียกเก็บภาษีมุลค่าเพิ่ม) กรณีก็จะไม่ทำให้บริษัทฯ มีรายจ่ายต้องห้าม ดังเช่นกรณีตามข้อ 1 ข้างต้น

….2.2 กรณีภาษีเงินได้นิติบุคคล

…….. (1) รถยนต์กระบะบรรทุกที่แจกเนื่องจากการจัดกิจกรรมส่งเสริมการขาย ต้องมีการจัดทำเอกสารเป็นโครงการส่งเสริมการขาย กำหนดเวลา กลุ่มเป้าหมาย และได้รับอนุมัติจากผู้มีอำนาจของบริษัทฯ อาทิ กรรมการผู็จัดการ บริษัทฯ ก็ย่อมสามารถนำมาถือเป็นรายจ่ายในการคำนวณกำไรสุทธิเพื่อเสียภาษีเงินได้นิติบุคคลได้ ไม่ต้องห้ามตามมาตรา 65 ตรี (13) แห่งประมวลรัษฎากร

…….. (2) การแจกรถบรรทุก ไม่ถือเป็นการขายที่ต้องรับรู้เป็นรายได้ตามมาตรา 65 ทวิ (4) แห่งประมวลรัษฎากร

….2.3 กรณีภาษีเงินได้หัก ณ ที่จ่าย

…….. เมื่อบริษัทฯ ได้แจกรถยนต์กระบะบรรทุก เนื่องจากการจัดกิจกรรมส่งเสริมการขาย ให้แก่ลูกค้าที่ซื้อสินค้าไปขายต่อ โดยซื้อตามเป้าที่บริษัทฯ กำหนด (Rebate/ Target Promotion) ถือเป็นการจ่ายเงินได้พึงประเมินที่ต้องคำนวณหักภาษีเงินได้ ณ ที่จ่ายในอัตราร้อยละ 3.0 ของเงินได้ค่ารถยนต์บรรทุกกระบะที่ซื้อมานั้น และนำส่งพร้อมทั้งยื่นแบบ ภ.ง.ด.53 (กรณีผู้รับเป็นบริษัทหรือห้างหุ้นส่วนนิติบุคคล หรือ ภ.ง.ด.3 (กรณีผู้รับเป็นบุคคลธรรมดา)

เรียนรู้บัญชี ภาษี พื้นฐานสำหรับเจ้าของกิจการ ซื้อมาขายไปและบริการ

Related Articles | บทความที่คุณอาจสนใจ

หัก ณ ที่จ่าย 8 อย่าง SME บริษัท / ห้างหุ้นส่วน ต้องรู้!!

กรมพัฒนาธุรกิจการค้า, กรมสรรพากร, ค่าใช้จ่ายทางภาษี, บัญชี ภาษี กิจการนำเข้าส่งออก, บัญชี ภาษี กิจการร้านทอง 2565, บัญชี ภาษี คลินิกความงาม, ภาษีพื้นฐาน, รับทำบัญชี, รับสอนทำบัญชี ภาษี ธุรกิจพื้นฐาน เอกสารส่งสำนักงานบัญชี, โปรแกรม Express (เอ็กซ์เพรส)บทความ

การค้นหาที่เกี่ยวข้องกับ บัญชี ภาษี ค่าส่งเสริมการขาย บันทึกบัญชีค่า ส่งเสริมการขาย ค่าใช้จ่ายส่งเสริมการขาย ภาษีมูลค่าเพิ่ม ข้อหารือ ส่งเสริมการขาย การบันทึกรายได้ส่งเสริมการขาย ค่าใช้จ่ายส่งเสริมการขาย คือ ค่าส่งเสริมการขาย หักค่าใช้จ่าย ค่าส่งเสริมการขายเป็นเงินได้ประเภทใด แบบฟอร์ม ส่วนลดการค้า